액티브의 성과부진 X 백테스트용 데이터 증가 X 알파고의 등장

3박자가 더불어져 퀀트의 인기인지 버블인지

하여간 관심이 신고가 갱신중이다.

관심이야 고맙지만 문제는,

'퀀트' 라는 본연의 의미는 무시하고

'천하제일 백테스트 수익률 올리기대회' 만 진행중인거 같다.

작년까지만 해도 인터넷 평균 백테스트 수익률이 20~30% 였는데,

올해부터는 무슨 30~50%는 기본으로 낸단다...

사실 어떻게 돌리건, 투자하건 말건 자기 마음이지만, 제일 큰 문제는

"과거에 퀀트를 하면 이만큼이나 벌었습니다.

그러니 앞으로도 이만큼 벌 수 있습니다.

그러니 날 따라오세요. 여러분은 부자가 될 수 있습니다."

라는 식의 주장을, 모두가 믿는다는 거다.

뭐 이런거 보는 기분이랄까...?

"퀀트하면 될지어다! 믿습니다 새퀀트님"

사실 백테스트 수익률이 미래가 그대로 반복되면

저런 걱정을 할 필요가 없지만,

문제는 절대로 그럴수가 없다는 것이다.

애초에 백테스트란게 무엇인가

과거에 A라는 전략이 몇%를 벌었는가?

를 확인하는게 아니라

과거에 A라는 전략이 유의미하게 수익이 났는가?

그렇다면 왜 수익이 났는가?

를 확인하는게 목적이 아니던가...

위 그림은 1981년부터 2017년 현재까지

KOSPI 지수의 년도별 수익률 및 5년 롤링 수익률이다.

과거에는 지수 자체가 50% 넘게 상승하는 해도 비일비재했다.

전략이고 뭐고 상관없이 2001년부터 지수에만 투자해도

CAGR이 10%가 나온다.

다시 생각해보면, 대부분 백테스트가 말하는

'무슨 무슨 종목 몇개 사는' Long-Only 전략은

필연적으로 시장에 영향을 받기 마련이고(Beta),

시장 수익률 자체가 과거 대비 감소하면,

해당 전략도 당연히 과거 만큼 수익이 안나올 수 밖에 없다.

지수가 50%씩 상승하던 과거가 다시 반복될수 있을까?

글쎄다....

지수 수익률이

'경제성장률 + 인플레이션' 혹은 '국가 ROE' 와 비례한다고 생각하면

헬조선이지만 나름 선진국인 이 나라에서..... 과연...?

미국의 예를 살펴보자

US Value

|

|

Ann Ret

(Arith)

|

12.92%

|

Ann Ret (CAGR)

|

12.08%

|

Ann Std Dev

|

16.93%

|

Ann Sharpe

|

0.7135

|

Win Ratio

|

64.67%

|

MDD

|

61.68%

|

미국의 가치주 상위 30%를 매수하는 전략이다.

91년부터 현재까지 상당한 수익률을 보인다.

금방이라도 부자가 될 거 같다.

하지만 10년 롤링 CAGR을 보면 전혀 얘기가 다르다.

수익률이 지속적으로 감소하는게 눈에 보인다

이는 사실 당연한 결과이다.

위는 S&P500 지수의 10년 롤링 CAGR 이다.

지수 자체의 수익률이 예전만 못하니,

Long-Only 전략의 수익률도 감소하는게 당연하다.

미국 밸류 전략과 S&P 500 지수의

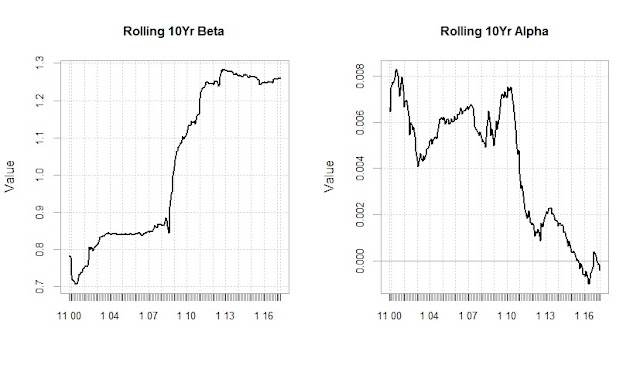

10년 롤링 베타 및 알파 그래프이다.

베타를 보면, 대부분 기간에서 0.8~1.3 사이에 위치한다.

롱온리 전략은 그만큼 시장에 영향을 많이 받는단 의미이다.

반면, 알파는 지속적으로 감소하는 추세이다.

밸류 전략을 택하는 곳이 많아지는 알파가 줄어드는 건 당연하고,

요새는 FANG 등 성장주가 달려나가는 주식이니

가치주가 상대적으로 소외 되는건 당연한 얘기일 듯 하다.

결국 전략의 수익률이라는 것이 f(Alpha, Beta, Timing) 의 함수이다.

Timing 이야 논외로 치면,

시장 수익률이 지속적으로 감소하는 상황에서

Beta에 기대는 롱-온리 전략의 수익률은 지속적으로 감소하는게

당연지사이다.

또한, 특정한 전략이 많이 알려질 수록 알파가 감소하는 것도 당연하고,

스타일 투자라는 것이 워낙 유행에 민감하다 보니

특정 전략의 변동폭도 시기마다 다양하다.

따라서, 당신의 백테스트 수익률은 절대로 반복될 수가 없다.

너무 비관적인가?

그러나, 다행이 '어느정도' 유지되게 만들 수는 있다.

먼저, 베타의 영향을 없애는 법은 아주 간단하다.

롱-숏의 형태로 시장베타를 0 혹은 그에 매우 가깝게 만들면 된다.

위 그림은 미국 주식시장 내 HML, 즉 저PBR Long, 고PBR Short 전략과

S&P 500 지수간의 10년 롤링 베타와 알파이다.

먼저 베타의 경우 -0.2와 0.2사이에 위치하여,

시장의 효과가 Long-Only 전략에 비해 매우 많이 줄어든 모습이 보인다.

롱-숏의 비중조절만 잘한다면 베타값 자체는

거의 0에 가깝게 만들수도 있다.

반면 알파는 여전히 떨어지는 모습이다.

롱온리 전략과 롱숏 전략의 10년 롤링 CAGR을 비교해보면,

둘다 감소 추세이긴 하지만,

그나마 롱숏의 수익률 변동폭이 낮은게 보인다.

그렇다면 이제 우리에겐 알파를 Enhance 시키는 과제가 남았다.

가장 간단한 해답은 투자 국가를 넓히는 것이다.

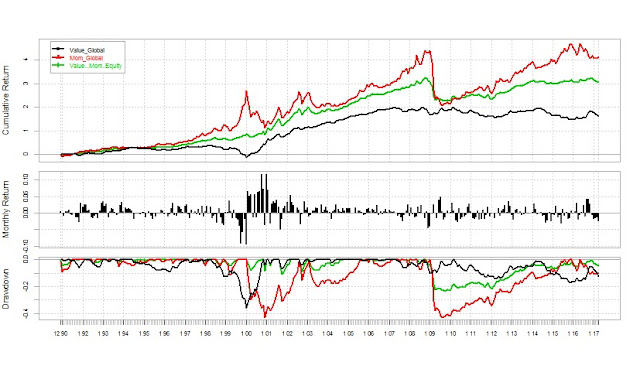

US 주식 HML 수익률과 글로벌 주식 HML 수익률의

10년 롤링 CAGR 이다.

전반적으로 가치 전략의 수익률이 감소하는 추세이긴 하지만,

기존 미국 내에서만 투자하는 것 보다 수익률이 올라가긴 했다.

그 다음의 방법은 전략을 늘리는 것이다.

많이들 알다시피, 밸류와 모멘텀 전략은 정반대의 성격을 가지고 있으므로

굉장히 분산투자에 좋은 전략이다.

10년 롤링 상관관계를 볼 때,

대부부 기간에서 음의 상관관계를 보인다.

HML

|

MOM

|

MIX

|

|

Ann Ret

(Arith)

|

3.96%

|

7.16%

|

5.56%

|

Ann Ret (CAGR)

|

3.71%

|

6.39%

|

5.45%

|

Ann Std Dev

|

7.96%

|

13.57%

|

6.96%

|

Ann Sharpe

|

0.466

|

0.471

|

0.782

|

Win Ratio

|

55.52%

|

64.98%

|

68.14%

|

MDD

|

36.29%

|

43.25%

|

23.24%

|

밸류와 모멘텀을 각각 보는 것 대비,

동시에 두 전략에 투자하는 것이

훨씬 안정적인 성과를 보인다.

CAGR의 변동폭도 개별에 비해 훨씬 낮음이 보인다.

그래도, 여전히 수익률이 떨어지는 것은 매우 아쉽다.

추가적 해결책은 주식 만이 아닌

더 넓은 자산군에 전략을 적용하는 것이다.

위 그림은 주식, 채권, FX, 상품 등

모든 자산 군 내에서의 Value와 Momentum 간의 10년 롤링 상관관계이다.

기존 주식 내에서의 상관관계 대비 확연히 낮아진 모습이다.

Equity

|

All Asset

|

|||||

HML

|

MOM

|

MIX

|

HML

|

MOM

|

MIX

|

|

Ann Ret

(Arith)

|

3.96%

|

7.16%

|

5.56%

|

2.59%

|

3.81%

|

3.20%

|

Ann Ret (CAGR)

|

3.71%

|

6.39%

|

5.45%

|

2.43%

|

3.59%

|

3.21%

|

Ann Std Dev

|

7.96%

|

13.57%

|

6.96%

|

5.95%

|

7.49%

|

2.76%

|

Ann Sharpe

|

0.4660

|

0.4711

|

0.7822

|

0.4091

|

0.479

|

1.1629

|

Win Ratio

|

55.52%

|

64.98%

|

68.14%

|

57.10%

|

60.57%

|

65.30%

|

MDD

|

36.29%

|

43.25%

|

23.24%

|

31.83%

|

22.35%

|

7.27%

|

단순 주식 내에서의 Value & Mom 대비

훨씬 발전된 성과를 보인다.

10년 롤링 수익률의 변동폭 역시 더욱 안정적인 모습이다.

마지막 해결책은, 전략을 더욱 넓히는 것이다.

즉, 멀티 자산군 내 멀티 전략을 택하는 것이다.

VAL

|

MOM

|

BaB

|

QMJ

|

|

VAL

|

1.00

|

-0.69

|

0.06

|

-0.02

|

MOM

|

-0.69

|

1.00

|

0.25

|

0.26

|

BaB

|

0.06

|

0.25

|

1.00

|

0.32

|

QMJ

|

-0.02

|

0.26

|

0.32

|

1.00

|

위는 Global 대상 밸류, 모멘텀, 로우베타, 퀄리티 전략의

로그누적수익률 및 상관관계이다.

(로우베타와 퀄리티는 주식만을 대상으로 함)

역시나 상호간 매우 낮은 상관관계를 보인다.

VAL

|

MOM

|

BaB

|

QMJ

|

ALL

|

|

Ann Ret

(Arith)

|

2.59%

|

3.81%

|

10.30%

|

4.94%

|

5.41%

|

Ann Ret (CAGR)

|

2.43%

|

3.59%

|

10.29%

|

4.72%

|

5.44%

|

Ann Std Dev

|

5.95%

|

7.49%

|

9.73%

|

7.92%

|

4.41%

|

Ann Sharpe

|

0.4091

|

0.479

|

1.0577

|

0.5961

|

1.2336

|

Win Ratio

|

57.10%

|

60.57%

|

69.09%

|

56.78%

|

72.87%

|

MDD

|

31.83%

|

22.35%

|

31.61%

|

22.58%

|

10.22%

|

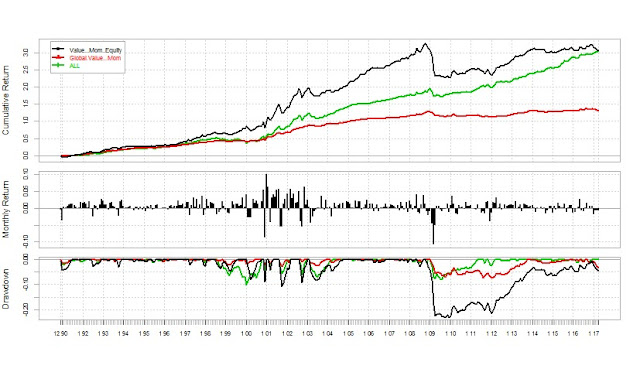

위는 4가지 전략에 동일비중으로 투자하는 포트폴리오의 누적 수익률이다.

사실상 굴곡이 없이 꾸준한 수익을 거둠이 보인다.

밸류&모멘텀(주식), 밸류&모멘텀(전 자산), 멀티자산&멀티팩터의

10년 롤링 수익률이다.

멀티 전략의 수익률 변동폭이 가장 낮으며,

최근에도 수익률이 감소하지 않고 꾸준하게 나타남이 보인다.

년도별 수익률 또한 꽤나 stable 하다.

V&M

(Equity)

|

V&M

(Asset)

|

Multi

|

|

Ann Ret

(Arith)

|

5.56%

|

3.20%

|

5.41%

|

Ann Ret (CAGR)

|

5.45%

|

3.21%

|

5.44%

|

Ann Std Dev

|

6.96%

|

2.76%

|

4.41%

|

Ann Sharpe

|

0.7822

|

1.1629

|

1.2336

|

Win Ratio

|

68.14%

|

65.30%

|

72.87%

|

MDD

|

23.24%

|

7.27%

|

10.22%

|

주식 내에서 유니버스를 넓힐 수록,

그리고 전략을 넓힐 수록,

또한 자산군 유니버스를 넓힐 수록,

마지막으로 전략을 넓힐 수록,

성과는 점점 더 안정적으로 바뀐다.

즉, 롱숏을 통해 베타의 영향을 없애고

멀티 자산, 멀티 팩터 투자를 통해

'과거 만큼의 성과' 가 보장되는 전략은 만들지 못해도

'과거의 성과와 차이가 낮은' 전략을 만들어 나갈 수는 있겠다.

허나

이 또한 백테스트일 뿐이니, 미래에도 그러한다는 보장은 없겠죠?

백테스트 자료:

French Data Library, AQR Data Library

전 퀀트에 대해서 잘 모르지만 궁금한게 있는데요!!

답글삭제이렇게 전 국가, 전 자산에 모든 전략으로 투자하게되면

장기적으로 보았을때 전세계의 성장률(?) 이라고 해야할까요? 그런 것과 같아지는 것 아닌가요??

그러니간... 장기적인 전세계 평균 수익률에 비해서 추가적인 수익이 나는 것은 아니게 되고

오직 변동성을 극한으로 줄이고 무한히 우상향하는 그런 그래프를 만들기 위해서 인가요?

경제 성장률과 비례하는 투자법은 전세계 주식, 그것도 롱온리 투자법 밖에 없습니다.

삭제예를 들어 환율의 모멘텀이 경제 성장률과는 아무런 상관이 없죠,

롱-숏 투자는 시장에서 발생하는 비이성적 구조가 정상화 되는 간극을 먹는 전략입니다.

이러한 전략, 자산을 다변화해서 변동성을 극한으로 줄이는 것이고요

선생님 안녕하세요 ㅎㅎ 스마트베타 책 잘 읽었습니다. 퀀트에 대한 개념이해 후 좀 더 깊게 공부하려 할 때 방향을 잡아주는 책인 것 같아서 지속적으로 참고하며 보게 될 것 같습니다. 물론 뒤에 있는 부록 중에는 어려운 공식들이 많아 공부를 많이 해봐야할 것 같구요 ㅎ

답글삭제책 읽다가 질문들이 조금 생겼는데 여기다 여쭤봐도 되겠죠? ㅎ

파마프렌치 3팩터에서 SMB 는 소형주대 대형주 팩터, HML은 가치주대 성장주 팩터라고 읽었는데요. 그럼 소형주랑 대형주를 나누는 구체적인 기준, 그리고 가치주와 성장주를 나누는 구체적인 기준이 뭔지 궁금합니다. 계산을 실제 해볼때 어떤 기준으로 나눠서 하시는지요.

선생님이라 불리기에 태경이형에 비하면 한참 모자랍니다 ㅋㅋㅋ

삭제SMB는 시가총액 Median 기준 상하위 50%를 나누고, HML은 PBR 기준(음수제외) 상하위 30%를 나눕니다. 그러나 해당 방법으로만 구성하면 타 팩터에 영향을 받게 되어, 예를 들어 가치주는 대부분 소형주고 성장주는 대부분 대형주고, 책 43페이지에 나오는 것처럼 또 그루핑을 나누어 쪼개개 되는겁니다.

자세한건 프렌치 라이브러리의 방법론 보시면 알겁니다.

http://mba.tuck.dartmouth.edu/pages/faculty/ken.french/Data_Library/f-f_factors.html

그리고 블로그는 댓글 보기가 힘들어서, 질문 있으시면 페북 담벼락이 칼처럼 확인합니다. ㅋㅋ

넵 알겠습니다 ! 감사합니다. 그럼 다음번엔 페북으로 찾아뵙겠습니다 ㅎ

삭제이런 면에서 멀티팩터인 tiger 우량가치는 여전히 좋은 etf인것 같습니다^^

답글삭제삼글이가 역시 진리인가요..

답글삭제혹시.. 주식 이외 자산에 가치 팩터를 적용하는 게 무슨 의미인지 알 수 있을까요?

답글삭제밸류를 all asset에 적용한 건 각 자산군에 밸류 적용해 개별종목 매수하고 그 비중을 동일비중으로 가져간 건가요? 구체적인 내용이 궁금합니다

답글삭제