분산투자의 가장 이상적 형태는

1) 두 자산이 장기간 상승할 것

2) 둘 간의 상관관계가 매우 낮을 것

입니다.

AQR의 Cliff Asness, Tobias Moskowitz, Lasse H. Pedersen는

Value and Momentum Everywhere 에서

모든 자산군에서 Value 효과와 Momentum 효과가 존재하며,

둘 간의 매우 낮은 상관관계로 인해

두 팩터에 50 : 50 으로 투자하면

훨씬 성과를 개선시킬 수 있음을 보였습니다.

해당 전략은 이론적으로 맞지만,

실제 투자시에도 유효한지 확인해 보겠습니다.

먼저, 공매도를 이용한 전략임을 감안하여

Robust 하게 테스트를 진행합니다.

1. 2000년 ~ 2016년 KOSPI 200 종목 대상

2. Market Impact 를 줄이기 위한 시가총액 가중방식

(종목 당 최대비중은 5%로 제한)

3. 매매비용은 보수적으로 40bp로 가정

HML는 저PBR 기준 상위 20% Long - 하위 20% Short,

UMD는 12-1M 수익률 기준 상위 20% Long - 하위 20% Short

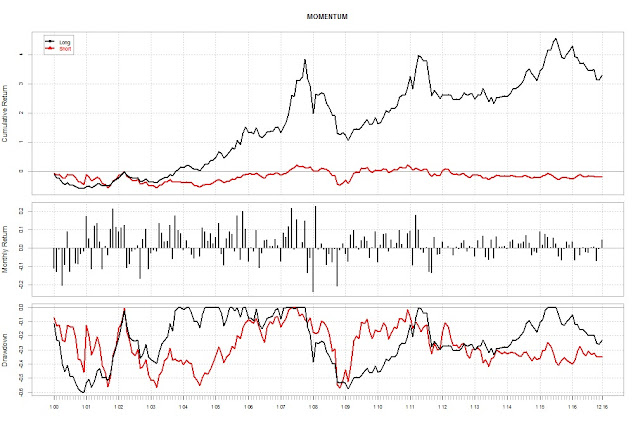

먼저 밸류와 모멘텀의

상(Long),하위(Short) 20% 각각의 수익률 입니다.

두 팩터 모두

상위 포트폴리오가 하위 포트폴리오 대비

우월한 성과를 보입니다.

다음은 각 포트폴리오 당 회전율 입니다.

밸류 전략의 경우 연도별 200% 내외인 반면,

모멘텀 전략의 경우 3~400% 정도로

굉장히 턴오버가 높음이 확인됩니다.

매 월 포트폴리오의 시가총액 Percentile 로써,

Value Long은 대부분 중소형주,

Value Short은 대부분 대형주라

포트폴리오 구성에 어려움이 없는 그림입니다.

반면, Momentum은 기간에 따라

대형주와 중소형주를 교차하여,

소형주 Short 당시 Market Impact 가 우려됩니다.

Value

|

|||||||||

Ann

Ret

|

Ann

Vol

|

Sharpe

|

MDD

|

4

Factor Model

|

|||||

α

|

MKT

|

SMB

|

HML

|

UMD

|

|||||

P1

|

13.46%

|

30.17%

|

0.446

|

54.30%

|

0.28%

(1.033)

|

1.220

(30.810)

|

0.369

(7.978)

|

0.593

(9.913)

|

-0.192

(-4.192)

|

P5

|

2.63%

|

27.33%

|

0.096

|

64.53%

|

0.26%

(1.055)

|

1.111

(30.694)

|

-0.022

(-0.526)

|

-0.108

(-1.973)

|

0.145

(3.459)

|

Momentum

|

|||||||||

Ann

Ret

|

Ann

Vol

|

Sharpe

|

MDD

|

4

Factor Model

|

|||||

α

|

MKT

|

SMB

|

HML

|

UMD

|

|||||

P1

|

8.95%

|

27.35%

|

0.327

|

60.01%

|

0.15%

(0.578)

|

1.082

(27.528)

|

-0.012

(-0.252)

|

0.118

(1.982)

|

0.400

(8.794)

|

P5

|

-1.34%

|

34.24%

|

-0.039

|

56.97%

|

0.38%

(1.379)

|

1.319

(32.528)

|

0.411

(8.693)

|

0.069

(1.122)

|

-0.584

(-12.449)

|

---------------------

이번엔 HML과 UMD 기준

두 전략의 12개월 이동 상관관계 입니다.

둘 간의 상관관계가 굉장히 낮음이 확인됩니다.

다음은 HML, UMD, 그리고

각각 전략에 50% 비중을 둔 Value & Momentum 전략의

누적 수익률 입니다.

HML의 경우 08년 이후 지속적으로 수익이 부진하다

16년에 반전하는 모습이며,

UMD의 경우 과도한 턴오버와 이에 따른 매매비용 증가로

성과가 부진한 모습입니다.

반면, HML와 UMD에 50%씩 투자하는 전략은

단순 전략 대비 뛰어난 성과를 보입니다.

12개월 이동 수익률의 경우도

전략을 따로 보는 것 대비 함께 보는 것이

굉장히 안정된 성과를 보입니다.

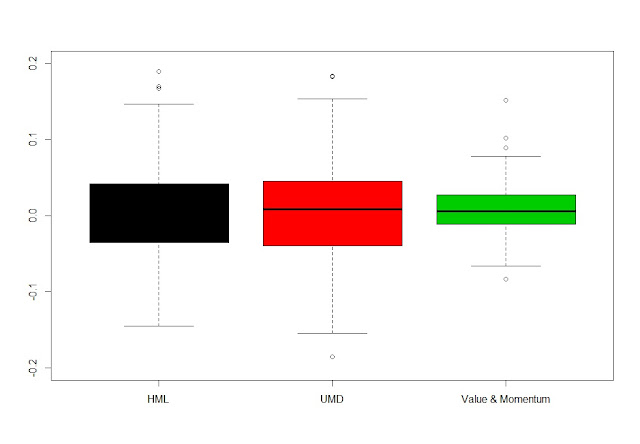

수익률의 BOXPLOT 을 보면,

수익의 변동폭이 각각의 전략 보다 훨씬 낮음이 보입니다.

Value

and Momentum

|

|||||||||

Ann

Ret

|

Ann

Vol

|

Sharpe

|

MDD

|

4

Factor Model

|

|||||

α

|

MKT

|

SMB

|

HML

|

UMD

|

|||||

HML

|

7.11%

|

19.33%

|

0.368

|

54.48%

|

-0.16%

(-0.485)

|

0.110

(2.221)

|

0.389

(6.706)

|

0.702

(9.352)

|

-0.335

(-5.840)

|

UMD

|

-1.89%

|

26.90%

|

-0.070

|

62.97%

|

-0.73%

(-1.888)

|

-0.237

(-4.154)

|

-0.425

(-6.391)

|

0.047

(0.550)

|

0.984

(14.933)

|

MIX

|

8.97%

|

12.70%

|

0.707

|

26.51%

|

-0.10%

(-0.532)

|

-0.064

(-2.212)

|

-0.016

(-0.470)

|

0.375

(8.590)

|

0.324

(9.680)

|

HML은 UMD에 정반대의 관계가,

UMD는 HML에 유의하지 않은 관계를 갖는 반면,

MIX(50 : 50) 전략은 두 팩터 모두에

유의미한 양의 관계를 가지는 것이,

장기 수익이 뛰어난 원인으로 보입니다.

또한, 각각 대비 훨씬 낮아진 변동성으로 샤프지수가 상승했으며,

MDD 가 절반 이상으로 줄어들었습니다.

연간 턴오버도,

기존 두 전략의 평균인 250% 정도로 나타납니다.

년도 별 수익률을 보면,

대부분 구간에서 HML과 UMD는 반대로 움직임이 보이며,

두 전략간의 낮은 상관관계로 인해

MIX 포트폴리오는

꾸준한 알파를 보입니다.

반면, 알파의 폭은 확실히

과거에 비해 현재 많이 줄어든 모습입니다.

현실적으로 운용이 가능한 수준의 백테스팅 결과

실제로 밸류와 모멘텀의 분산 투자를 통해

훨씬 안정된 성과와 샤프지수의 증가,

Drawdown 개선이 확인 되었습니다.

그러나, 과거 대비 알파는 최근 많이 줄어든 모습입니다.

이를 개선하기 위해서는

1. Value 및 Momentum 전략의 개선

실제로 백테스트에 사용한 PBR 보다

Factor 개념에서 우수한 밸류 지표가 존재합니다.

또한 모멘텀의 경우도

단순 수익률 모멘텀 보다 Residual Momentum 등을 통해

훨씬 안정된 성과와 낮은 턴오버를 추구할 수 있으며,

우량주 상승종목 - 비우량주 하락종목 등의 전략도 생각해 볼 수 있습니다.

2. 매매 비용 감소

KOSPI 200 종목 중 일부 종목은 개별주식선물이 상장되어 있으므로

공매도가 아닌 선물 Short 을 통해 매매 비용을 감소시킬 수 있습니다.

3. 분기 리밸런싱

백테스트에서는 월간 리밸런싱을 가정했지만,

턴오버 및 매매비용 감소를 위해 분기 리밸런싱 등을 생각해 볼 수 있습니다.

올려주시는 내용 감사하게 잘 보고 있습니다.

답글삭제혹시 이번 백테스팅에서 공매도 종목에 대한 대차요율도 고려하신 것인지 궁금합니다.

실제로 롱숏 전략의 경우 숏 대차요율이 평균적으로 3% 넘어가는 경우가 많아서 시뮬레이션 수익률에 미치는 영향이 지대해서....

또한 코스피200 종목보다는 실제 유동성을 고려해서 시가총액 5천억 이상, 60일 평균거래대금 10억 이상 등으로 조건을 변경하는 것은 어떨지 궁금합니다.

일반 대차비 보다 훨씬 보수적으로 잡았습니다. (연 5% 가량)

삭제그리고 코스피 200 종목이 오히려 ETF랑 인덱스 바스켓 물량 때문에

대차 구하기가 더 쉬운걸로 알고 있습니다.

시총가중이라 소형주 물량이 많이 필요하지도 않고요.

감사합니다.

답글삭제개선사항에 우량주 상승종목이라 하심은 HML상위20%인 동시에 UMD상위20%인 경우를 말씀하시는 건지요^^?

답글삭제혹시 그런 전략에 대한 논문을 좀 알려주실 수 있는지요^^? 그리고 위처럼 두 전략을 50%씩 합성한 거랑은 얼마나 다를지 궁금하네요...(혹시 50:50이 아니라 다른 방식으로 리벨런싱해서 수익율을 높일수도 있을까요?)

우량주는 QMJ 기준으로 스크리닝 하는거고 혼자 생각해본거라 딱히 논문은 없습니다.

삭제그리고 합성 비율은 과최적화 우려 때문에 딱히 다른 방법은 생각해보지 않았습니다.